- Как получить налоговый вычет за обучение

- Необходимые документы для налогового вычета

- Какая сумма может быть вычтена за обучение

- Как подать заявление на получение налогового вычета

- Какие данные указывать в заявлении 3-НДФЛ

- Сроки подачи заявления на вычет

- Как и где подать заявление 3-НДФЛ

- Как проходит проверка заявления налоговой инспекцией

- Когда и как будет осуществлено начисление налогового вычета

В России существует возможность получить налоговый вычет за обучение. Это означает, что часть денег, потраченных на образование, можно вернуть с государства. В данной статье мы расскажем, какие документы необходимо предоставить, чтобы получить вычет, какова сумма налогового вычета и как подать заявление на получение вычета по форме 3-НДФЛ.

Для получения налогового вычета за обучение необходимо предоставить ряд документов. Во-первых, это документы, подтверждающие статус обучающегося. Если это ребенок, то нужно предоставить свидетельство о рождении и документы, удостоверяющие личность. Если это взрослый студент, то нужно предоставить документ об образовании и удостоверение личности.

Во-вторых, необходимо предоставить документы, подтверждающие расходы на обучение. Это могут быть квитанции об оплате за обучение, договоры с образовательными учреждениями, счета и документы, подтверждающие оплату курсов или тренингов.

Сумма налогового вычета за обучение составляет 120 000 рублей в год на одного обучающегося. Это означает, что вы можете вернуть до 13% от этой суммы, то есть до 15 600 рублей. Если у вас несколько детей или вы сами являетесь студентом, то вычет можно получить за каждого обучающегося.

Чтобы подать заявление на получение налогового вычета за обучение, необходимо заполнить форму 3-НДФЛ. Эту форму можно скачать с сайта налоговой службы или получить в налоговой инспекции. Заполненную форму необходимо подписать и отправить в налоговую инпекцию. Важно помнить, что заявление следует подавать в течение года с того момента, когда был совершен расход, на который хотите получить вычет.

Как получить налоговый вычет за обучение

Научитесь воспользоваться налоговым вычетом, если вы решили получить образование или отправить своего ребенка на учебу. Данный вычет позволяет снизить сумму налоговых платежей, которые необходимо уплатить в бюджет государства.

Для получения налогового вычета за обучение требуется подготовить и предоставить определенные документы. Во-первых, вам понадобится выписка из договора об оказании образовательных услуг, который вы заключили с учебным заведением. В этой выписке должны быть указаны ваше имя, сумма, реквизиты и подписи сторон.

Во-вторых, вам понадобится документ, подтверждающий факт оплаты обучения. Это может быть квитанция об оплате, выписка с банковского счета или другой аналогичный документ.

Кроме того, вы должны заполнить специальное заявление на получение налогового вычета за обучение. В этом заявлении будут указаны ваши персональные данные, данные организации, предоставляющей образовательные услуги, а также сумма уплаченной за обучение.

Заявление и остальные документы следует направить в налоговую инспекцию, которая отвечает за ваше место жительства или регистрации. Обращаться рекомендуется лично либо через почтовую службу с уведомлением о вручении. После обработки документов и проверки информации налоговая инспекция принимает решение о предоставлении вам налогового вычета.

Необходимые документы для налогового вычета

Для получения налогового вычета за обучение необходимо предоставить ряд обязательных документов. Во-первых, это оригинал и копия договора об образовании или дополнительном профессиональном образовании, заключенного с учебным заведением или курсами. Договор должен быть оформлен в письменной форме и содержать все необходимые реквизиты.

Во-вторых, требуется предоставить копию платежного документа, подтверждающего факт оплаты обучения. Это может быть квитанция об оплате обучения, счет или иной документ, удостоверяющий тот факт, что вы произвели оплату за обучение.

Также необходимы подтверждающие документы о проведении обучения и его окончании. Это могут быть выданные учебным заведением сертификаты, аттестаты или дипломы о профессиональной переподготовке или дополнительном профессиональном образовании.

Все документы должны содержать необходимую информацию о налогоплательщике, учебном заведении или курсе, а также являться подлинными и иметь печать и подпись уполномоченного лица.

Необходимые документы для получения налогового вычета за обучение могут различаться в зависимости от законодательства и требований в вашей стране или регионе. Чтобы избежать возможных проблем и определить точный перечень необходимых документов, рекомендуется обратиться в налоговую службу или консультанта по налоговым вопросам.

Какая сумма может быть вычтена за обучение

Сумма, которую можно вычесть за обучение, зависит от вида образовательных услуг и статуса налогоплательщика.

Для обучающихся в образовательных учреждениях и получающих общее образование, максимальная сумма вычета составляет 120 000 рублей в год. Эту сумму можно использовать как для оплаты обучения, так и для покупки учебников, канцелярских товаров и других необходимых материалов.

Для получающих дополнительное образование и отдельные виды профессионального обучения, максимальная сумма вычета составляет 50 000 рублей в год. Эта сумма можно использовать на оплату курсов, тренингов, семинаров, а также на приобретение специальной литературы и материалов.

Важно отметить, что сумма вычета не может превышать фактически наличие расходов на обучение. То есть, если вы потратили 80 000 рублей на обучение, то максимальная сумма вычета составит 80 000 рублей, а не 120 000 рублей.

Чтобы воспользоваться вычетом за обучение, необходимо иметь документы, подтверждающие факт оплаты за образовательные услуги. Подтверждающими документами могут быть квитанции об оплате, договор об оказании образовательных услуг, счета и другие документы, указывающие на стоимость и вид услуг.

Для получения вычета необходимо подать декларацию 3-НДФЛ в налоговую службу. В декларации следует указать все данные о расходах на обучение и предоставить подтверждающие документы. После рассмотрения заявления налоговый орган произведет возврат налогового вычета или учтет его при расчете налога к уплате.

Как подать заявление на получение налогового вычета

Для того чтобы получить налоговый вычет за обучение, необходимо подать заявление в налоговую инспекцию. Сначала необходимо собрать все необходимые документы, подтверждающие факт обучения.

При подаче заявления в налоговую инспекцию важно заполнить форму 3-НДФЛ правильно. В заявлении необходимо указать свои персональные данные, включая ФИО и ИНН, а также указать сумму налогового вычета, которую вы хотите получить.

Однако нельзя забывать о том, что налоговый вычет за обучение предоставляется только на оплату обучения в учебных заведениях, имеющих государственную аккредитацию. Поэтому необходимо предоставить документы, подтверждающие это.

Важно отметить, что налоговый вычет за обучение предоставляется на одного члена семьи, независимо от того, кто фактически оплачивает обучение. Если обучение оплачивается несколькими членами семьи, вычет можно получить только на одного из них.

После подачи заявления, необходимо дождаться рассмотрения налоговой инспекцией. Обычно решение принимается в течение 30 дней. Если вам будет отказано в получении вычета, у вас есть право подать апелляцию в налоговый орган вышестоящей инстанции.

Учитывая все эти моменты, важно внимательно ознакомиться с требованиями и правилами получения налогового вычета за обучение, чтобы избежать проблем и неудобств в будущем.

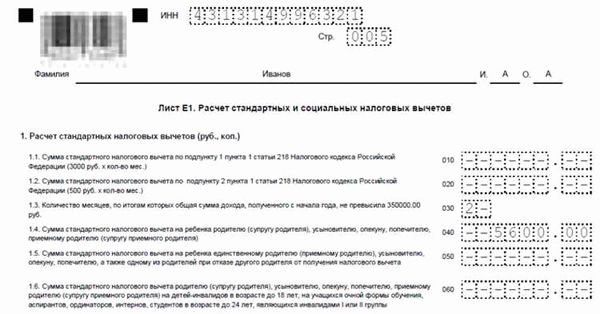

Какие данные указывать в заявлении 3-НДФЛ

При подаче заявления 3-НДФЛ на получение налогового вычета за обучение необходимо указать следующие данные:

- Период обучения: Укажите начало и конец периода, на который приходится оплата образовательных услуг. Например, от сентября 2022 года до июня 2025 года.

- Наименование образовательного учреждения: Укажите полное наименование учебного заведения, в котором вы получали образование. Например, Государственный университет имени Иванова.

- Сумма оплаты образовательных услуг: Укажите сумму, которую вы заплатили за обучение за весь период. В случае, если обучение оплачивалось несколькими платежами, укажите сумму каждого платежа отдельно.

- Реквизиты образовательного учреждения: Укажите ИНН и ОГРН образовательного учреждения, а также его почтовый адрес.

- Ваши личные данные: Укажите свои фамилию, имя, отчество, дату рождения, номер паспорта, адрес регистрации и контактные данные.

Помимо этих данных, обязательно проверьте правильность заполнения вашего налогового идентификационного номера (ИНН) и даты подачи заявления. Процесс заполнения заявления 3-НДФЛ может отличаться в зависимости от региона и внутренних правил каждой налоговой службы, поэтому рекомендуется внимательно изучить требования и инструкции, предоставленные налоговой службой.

Сроки подачи заявления на вычет

Сроки подачи заявления на налоговый вычет за обучение ограничены законодательством и зависят от категории налогоплательщика.

Для работников, получающих доходы по 3-НДФЛ, заявление на вычет должно быть подано в налоговый орган не позднее 30 апреля года, следующего за истекшим календарным годом, за который предоставляется вычет. Например, заявление на вычет за обучение в 2021 году должно быть подано не позднее 30 апреля 2022 года.

Для налогоплательщиков, которые получают доходы, облагаемые по упрощенной системе налогообложения или в форме налогового агента, срок подачи заявления на вычет составляет 31 марта года, следующего за истекшим календарным годом.

Важно отметить, что если заявление на вычет было подано после установленного законом срока, то налогоплательщику может быть отказано в получении вычета или вычет может быть предоставлен не полностью.

Как и где подать заявление 3-НДФЛ

Для того чтобы получить налоговый вычет за обучение, необходимо подать заявление 3-НДФЛ. Данный документ можно предоставить в налоговую инспекцию лично или отправить по почте.

Перед подачей заявления необходимо внимательно ознакомиться с требованиями и нормами, установленными Федеральным законодательством. В заявлении необходимо указать все сведения о полученных налоговых вычетах за обучение.

Однако, если нет возможности сдать заявление лично или отправить его по почте, существует возможность подачи заявления в электронном виде через систему электронного документооборота.

При этом необходимо заполнить все поля заявления и приложить к нему копии всех необходимых документов, таких как договор на обучение, квитанции об оплате и другие подтверждающие документы.

После подачи заявления налоговый орган осуществляет проверку предоставленных документов и рассматривает заявление в течение определенного срока. В случае положительного решения, налоговый вычет будет начислен налогоплательщику.

Как проходит проверка заявления налоговой инспекцией

После получения заявления налоговой инспекцией о предоставлении налогового вычета за обучение оно проходит проверку и аудиторскую проверку.

Во время проверки заявления налоговой инспекцией осуществляется проверка предоставленных документов, подтверждающих расходы на обучение, такие как договора с образовательными учреждениями, квитанции об оплате за обучение, справки о посещении занятий.

Также проводится аудиторская проверка, которая включает в себя проверку достоверности информации о расходах на обучение, соответствие этих расходов законодательству, а также проверку документов об образовательном учреждении, его лицензии и аккредитации.

Если заявление прошло успешно проверку, то налоговой инспекцией принимается решение о предоставлении налогового вычета за обучение. Затем информация о вычете передается в налоговую декларацию и учет в установленном порядке.

В случае обнаружения недостоверности данных или несоответствия документов, налоговая инспекция может запросить уточнение или дополнительные документы от налогоплательщика.

Итак, процесс проверки заявления налоговой инспекцией предусматривает проверку предоставленных документов, аудиторскую проверку и принятие решения о предоставлении налогового вычета на основании полученных результатов.

Когда и как будет осуществлено начисление налогового вычета

Налоговый вычет за обучение начисляется и учитывается при подаче налоговой декларации 3-НДФЛ, которую граждане представляют в налоговые органы. Отчетный период для подачи декларации указывается в законодательстве и обычно составляет один календарный год.

Для получения налогового вычета необходимо предоставить документы, подтверждающие затраты на обучение. Это могут быть копии договоров, счетов-фактур, квитанций об оплате обучения или других документов, которые подтверждают факт получения образования или дополнительного образования.

Сумма налогового вычета определяется исходя из суммы фактических затрат на обучение и установленных законодательством лимитов. Например, в России существует ограничение на сумму вычета за обучение в размере 120 тысяч рублей в год. Если сумма затрат на обучение превышает лимит, то налоговый вычет будет начисляться только в пределах установленного ограничения.

Заявление на получение налогового вычета за обучение подается вместе со всеми необходимыми документами в налоговые органы. Можно представить документы как лично, так и через агентов, уполномоченных на представление налоговой декларации от имени налогоплательщика.