1. Низкий кредитный рейтинг

Одной из основных причин, по которой банк может отказать в кредите, является низкий кредитный рейтинг заемщика. Банки и кредитные организации основывают свое решение по выдаче кредита на рейтинге заемщика, который определяет его кредитоспособность. Если кредитный рейтинг низкий, это может означать, что заемщик имеет задолженности перед другими кредиторами или не выплачивает кредиты в срок.

2. Недостаточный доход

Еще одна причина, по которой банк может отказать в кредите хорошему заемщику, — это недостаточный доход. Банки устанавливают минимальный порог дохода, который должен быть у заемщика, чтобы он мог погашать кредитные обязательства. Если доход клиента ниже этого порога, банк может отказать в кредите, поскольку считает, что заемщик не сможет выплачивать платежи в срок.

3. Недостаточный стаж работы

Для банков важен не только доход заемщика, но и его стаж работы. Если у заемщика недостаточно долгий стаж на текущем месте работы, это может создать сомнения в его финансовой стабильности и способности выплачивать кредит. Как правило, банки требуют, чтобы заемщик проработал на одном месте не менее 6 месяцев или год, чтобы считать его стабильным клиентом и доверять ему.

4. Высокая задолженность

Если заемщик уже имеет большие задолженности перед другими кредиторами или по другим кредитным продуктам, это может негативно повлиять на решение банка о выдаче кредита. Банк может опасаться, что заемщик не сможет справиться с дополнительной нагрузкой на его финансовые возможности и может увеличить свою задолженность до непозволительного уровня.

5. Отсутствие залога или поручителя

Еще одной причиной, по которой банк может отказать в кредите хорошему заемщику, является отсутствие залога или поручителя. Банк может рассмотреть заявку на кредит, но требовать дополнительное обеспечение, чтобы снизить свои риски. Если заемщик не предоставляет достаточных гарантий в виде залога или поручителя, банк может полностью отказать в выдаче кредита.

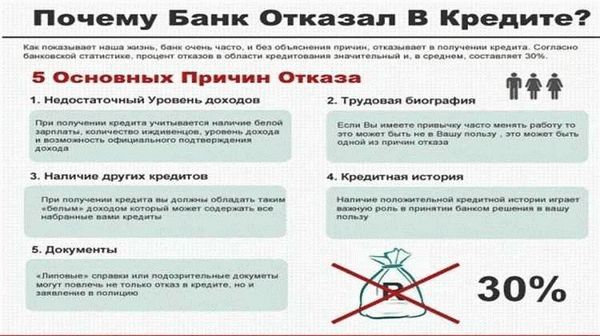

Пять причин отказа в кредите хорошему заемщику

Когда мы подаем заявление на кредит, мы надеемся получить одобрение банка. Однако, даже у хорошего заемщика могут быть основания для отказа. Давайте рассмотрим пять причин, почему банк может отказать в выдаче кредита.

- Недостаточная кредитная история: Если у заемщика мало или вовсе нет кредитной истории, банк может считать его недостаточно надежным. Кредитная история позволяет банку оценить платежеспособность и надежность заемщика, поэтому ее отсутствие может стать причиной отказа в кредите.

- Неустойчивый доход: Если доход заемщика непостоянен или недостаточен для погашения кредита, банк может отказать в займе. Отсутствие стабильного и достаточного дохода увеличивает риск невозврата ссуды, поэтому банк может предпочесть отказать в кредите.

- Высокий уровень долгов: Если у заемщика уже существует большое количество долгов, банк может отказать в выдаче дополнительного кредита. Высокий уровень долгов говорит о неплатежеспособности заемщика и оставляет мало шансов на своевременное погашение нового займа.

- Неправильно заполненная заявка: Если заявка на кредит заполнена неправильно или содержит неточности, банк может отказать в выдаче кредита. Неполнота или ошибки в заполнении заявки могут вызвать сомнения у банка относительно надежности и честности заемщика.

- Недостаточная залоговая база: Если заемщик не предоставляет достаточный залог или его имущество не соответствует требованиям банка, выдача кредита может быть отклонена. Недостаточная залоговая база означает, что в случае невыплаты займа банк не сможет получить обратно свои средства.

В заключение, хороший заемщик не всегда гарантированно получит кредит. Банк проверяет различные аспекты финансовой ситуации заемщика и в случае выявления негативных моментов может отказать в займе. Чтобы увеличить свои шансы на получение кредита, необходимо иметь хорошую кредитную историю, стабильный доход, отсутствие больших долгов и предоставить достаточный залог.

История погашения кредитов

История погашения кредитов является одним из важных факторов, которые банк учитывает при принятии решения о выдаче нового кредита. Банк обращает внимание на то, каким образом заемщик ранее погашал свои кредиты, поэтому история погашения имеет большое значение.

Одной из основных характеристик истории погашения является своевременность платежей. Банк интересуется, были ли просрочки и задержки в погашении кредитов, поскольку это может указывать на финансовые проблемы заемщика. Задержка в погашении кредита может быть связана с непредвиденными обстоятельствами или проблемами с ликвидностью, но длительные просрочки и систематические задержки могут вызвать негативную реакцию банка.

Кроме своевременности платежей, банк также обращает внимание на сумму платежей по кредиту. Если заемщик выплачивал кредит в полном объеме или даже досрочно, это создает положительную картину и демонстрирует ответственное отношение к погашению кредитов.

Еще одним фактором, который банк учитывает, является наличие просроченных кредитов в истории заемщика. Если у заемщика имеются непогашенные кредиты, это может вызвать сомнения в его платежеспособности и становится причиной отказа в новом кредите.

Наконец, важным показателем истории погашения является количество кредитов, которые были взяты и погашены заемщиком. Если заемщик часто брал кредиты и успешно их погашал, это может указывать на его опытность и надежность как заемщика, что повышает шансы на получение нового кредита.

Отсутствие стабильного дохода

Одной из главных причин отказа в кредите может быть отсутствие стабильного дохода. Банки стремятся предоставлять кредиты только тем заемщикам, у которых есть достаточные финансовые средства для погашения задолженности. Если у заемщика нет постоянного и стабильного источника дохода, это может вызвать беспокойство с точки зрения банка.

Отсутствие стабильного дохода означает, что заемщик не может гарантировать свою способность выплачивать кредитные обязательства вовремя. Банки предпочитают работников с постоянным местом работы и стабильным заработком, так как это увеличивает вероятность возврата займа. Если у заемщика нет регулярного дохода, банк может опасаться, что заемщик не сможет выплачивать кредитные взносы вовремя, что может привести к просрочкам или даже невозврату долга.

Стоит отметить, что некоторые виды дохода, такие как фриланс или работа по договору подряда, могут быть менее привлекательными для банков, поскольку они считаются менее стабильными по сравнению с доходом получаемым от постоянной работы.

Кроме того, если заемщик безработный, это также может быть причиной отказа в кредите. Банкам необходимо уверенность в том, что заемщик способен погасить кредитные обязательства, и отсутствие постоянного источника дохода может существенно повлиять на возможность погашения задолженности.

Недостаточная кредитная история

Одной из основных причин, по которой банк может отказать хорошему заемщику в получении кредита, является недостаточная кредитная история. Компании, предоставляющие финансовые услуги, в первую очередь оценивают платежеспособность заемщика на основании его кредитной истории.

Отсутствие положительной кредитной истории или наличие негативных записей может стать причиной отказа в выдаче кредита. Банкам необходимо убедиться в том, что заемщик имеет репутацию ответственного и надежного плательщика.

Для создания положительной кредитной истории необходимо регулярно пользоваться кредитными продуктами, такими как кредитные карты или кредитные товары. Важно соблюдать сроки платежей и не допускать просрочек.

В случае, если у заемщика нет кредитной истории или она малоинформативна, банк может отказать в выдаче кредита. В такой ситуации рекомендуется использовать альтернативные кредитные продукты, которые позволяют начать создание кредитной истории с нуля.

Кроме того, важно проверить свою кредитную историю перед обращением в банк. Может возникнуть ситуация, когда кредитная история содержит ошибки или неверные данные, которые могут повлиять на решение о выдаче кредита.

Высокий уровень задолженности

В случае, если у заемщика уже есть значительная сумма задолженности перед другими кредиторами, банк может отказать в предоставлении кредита. Это связано с высоким риском невозврата денежных средств. Банк обязан оценить финансовую устойчивость заемщика, и если высокий уровень задолженности свидетельствует о трудностях в погашении обязательств, то кредит может быть отклонен.

Однако, стоит отметить, что незначительная сумма задолженности, которая связана с текущими обязательствами (например, кредитными картами с небольшим лимитом), не является препятствием для получения кредита. Банк обязан учитывать не только задолженности, но и общий финансовый статус заемщика.

Для заемщика важно поддерживать низкий уровень задолженности перед другими кредиторами и своевременно погашать обязательства. Это позволит ему продемонстрировать свою финансовую дисциплину и увеличит шансы на получение кредита.

Наличие судебных и исполнительных процедур

Одной из главных причин, по которой банк может отказать в кредите хорошему заемщику, является наличие судебных и исполнительных процедур в его отношении. Если заемщик столкнулся с судебными разбирательствами или имели место исполнительные процедуры, такие как арест счетов или исполнительное производство, это может негативно повлиять на его кредитную историю и репутацию как плательщика.

Банкам важно выяснить, почему именно возникли данные процедуры и как они могут повлиять на возможность заемщика выплатить кредит вовремя. Наличие судебных и исполнительных процедур может свидетельствовать о финансовых проблемах заемщика, его неплатежеспособности или нежелании исполнять свои обязательства.

Банкам важно учесть эти факторы и оценить риски, связанные с предоставлением кредита заемщику, включая возможность дальнейших юридических проблем и трат на взыскание задолженности в случае неплатежей. Поэтому наличие судебных и исполнительных процедур может стать причиной отказа в кредите для хорошего заемщика.