- Статья 393 ГК РФ. Обязанность должника возместить убытки

- Навязывание страховки при заключении кредитного договора

- Разглашение банковской тайны, персональных данных клиентов

- Навязывание дополнительных услуг

- Выдача кредита исключительно в безналичной или только в наличной форме

- Указание в договоре или уведомление заемщика о возможном списании суммы долга с любых его счетов

- Указание в договоре или уведомление заемщика о праве банка в одностороннем порядке изменять условия кредитования или тарифы

- Условие об «автоматическом» получении почтового отправления

Статья 393 Гражданского кодекса Российской Федерации устанавливает обязанность должника произвести возмещение убытков, которые возникли у кредитора в результате неисполнения или ненадлежащего исполнения обязательств, предусмотренных договором. Данная норма регулирует отношения между заемщиком и кредитором, а также обязанности и ответственность сторон в случае нарушения договорных условий.

В соответствии с законодательством, заемщик обязан возместить убытки клиенту или банку в случае нарушения условий договора кредитования. При этом обязанность возмещения убытков возникает только в том случае, если кредитор уведомил заемщика о наступлении последствий, сопровождающих нарушение условий договора.

Порядок возмещения убытков, предусмотренный статьей 393 ГК РФ, определяется договором кредита. Исключительно в случае, если условия договора предусматривают «автоматическое» возмещение убытков, заемщик обязан возместить убытки без предварительного уведомления от кредитора. В противном случае, кредитор должен уведомить заемщика о наступлении последствий нарушения условий и требовать возмещения убытков.

Статья 393 ГК РФ. Обязанность должника возместить убытки

В соответствии со статьей 393 Гражданского кодекса Российской Федерации, должник имеет обязанность возместить убытки, причиненные кредитору в результате неисполнения или ненадлежащего исполнения обязательства.

Данная статья ГК РФ регулирует правила возмещения убытков в случае нарушения договора кредитования между кредитором (банком) и заемщиком. Обязательным условием является заключение письменного договора кредитования, который определяет сроки, сумму кредита, условия его выдачи и возврата, а также процентные тарифы и другие дополнительные условия.

При заключении договора кредитования, банк вправе ограничить обязанность должника по возмещению убытков, если согласно условиям договора было предоставлено письменное уведомление о таком ограничении.

Банк вправе изменять условия кредитного договора в одностороннем порядке и без предварительного уведомления заемщика. Однако, если изменения кредитного договора являются навязыванием клиентам дополнительных условий, банк обязан предоставить письменное уведомление о таких изменениях и возможно оформить дополнительное соглашение.

Статья 393 ГК РФ также устанавливает, что банк обязан соблюдать тайну договора кредитования и не разглашать персональных данных клиента без его согласия. Тем не менее, банк имеет право разглашать сумму задолженности в случае получения почтового указания от кредитора.

Банк вправе требовать возмещения убытков, причиненных заемщиком за счет имущества этого заемщика, а также через установленный законом порядок взыскания по задолженности.

Компетентные банковские органы имеют право требовать от банков предоставления им информации о совершаемых операциях по договорам кредитования и другим банковским услугам в любых формах и методах.

Банк также вправе предоставлять страховку на случай возникновения риска непогашения кредита. При этом, условия и премии страхования должны быть согласованы с клиентом.

Навязывание страховки при заключении кредитного договора

При заключении кредитного договора, кредитные организации имеют привычку навязывать своим клиентам различные услуги, включая страховки. В таких случаях банк может предложить клиенту заключить страховой договор как условие получения кредита.

Клиенты, стремящиеся получить кредит, вправе отказаться от навязываемой страховки или выбрать страховую компанию самостоятельно. Банк имеет право предложить клиенту списание страховой премии с его банковского счета при заключении кредитного договора.

Однако, в соответствии со ст. 393 ГК РФ банк обязан получить письменное согласие заемщика на списание премии со счета. Также, важно учесть, что клиенту должно быть предоставлено право выбора страховой компании, тарифов и условий страхования.

Для сохранения конфиденциальности данных клиентов, банк обязан обеспечить защиту персональных данных и обязан предоставить уведомление о заключенном договоре страхования. При этом, банк не вправе раскрывать информацию о условиях кредита и договоре страхования без согласия заемщика.

Если клиент не согласен с навязыванием дополнительных услуг или нарушением прав в процессе заключения договора, он вправе обратиться в суд или к соответствующим ведомствам с жалобой на действия банка.

Разглашение банковской тайны, персональных данных клиентов

В контексте статьи 393 Гражданского кодекса Российской Федерации обязанностью должника является возместить убытки. Однако, в рамках банковских отношений возникают дополнительные вопросы, связанные с разглашением банковской тайны и персональных данных клиентов.

Банки обязаны соблюдать конфиденциальность информации о своих клиентах и сохранять банковскую тайну. Персональные данные клиентов могут включать в себя информацию о финансовом положении, банковских счетах, операциях по счетам и прочее.

Разглашение банковской тайны и персональных данных клиентов может иметь серьезные последствия для банка. В частности, такое разглашение может привести к расторжению договора с клиентом, а также к возможным штрафам и компенсациям за причиненный ущерб.

Банк может разглашать персональные данные клиента только в определенных случаях, предусмотренных законом. Например, при получении уведомления от клиента о его согласии на разглашение данных или в случае предоставления такой информации по запросу суда или иных государственных органов.

Также, банк может разглашать персональные данные клиента в порядке, установленном договором с клиентом. В этом случае банк должен действовать в соответствии с условиями договора и уведомить клиента о таком разглашении.

Банк также имеет право изменять условия предоставления банковских услуг и тарифы на эти услуги. Однако, изменение таких условий должно осуществляться в одностороннем порядке и с предварительным уведомлением клиента.

Таким образом, разглашение банковской тайны и персональных данных клиентов регулируется законодательством Российской Федерации и договором между банком и клиентом. Банк обязан соблюдать конфиденциальность информации о своих клиентах и разглашать такую информацию только в законно установленных случаях и при соблюдении условий договора.

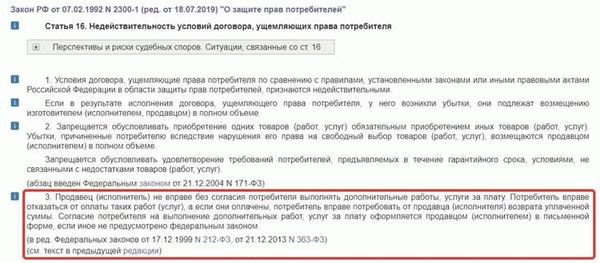

Навязывание дополнительных услуг

В современных условиях рыночной экономики на односторонней основе банки могут навязывать клиентам дополнительные услуги при заключении и обслуживании кредитного договора. Такое навязывание может осуществляться путем включения соответствующих условий в договор или уведомлении клиента. При этом банки могут предлагать клиентам страховку, открытие счетов, оформление кредитной карты и другие услуги, являющиеся неотъемлемой частью кредитного договора.

Важно отметить, что навязывание дополнительных услуг должно осуществляться исключительно на добровольной основе. Банк не имеет права требовать от клиента заключения или использования услуг, не связанных напрямую с целями и предметом договора кредита.

Однако клиент должен быть ознакомлен с условиями навязываемых услуг и возможными последствиями их использования. Банк обязан предоставить клиенту полную информацию о тарифах, порядке списания суммы, условиях получения и использования дополнительных услуг, порядке отправления и получения персональных и анонимных данных клиента.

При навязывании дополнительных услуг банк обязан также уведомить клиента о его праве отказаться от таких услуг без каких-либо последствий. Клиент имеет право на прекращение использования дополнительных услуг в любое время при условии своевременного уведомления банка.

В случае нарушения банком прав клиента по вопросам навязывания дополнительных услуг, клиент имеет право требовать возмещения убытков, возникших в результате таких нарушений. При этом клиент может обратиться в суд с требованием о взыскании неустойки на основании статьи 393 Гражданского кодекса РФ.

Выдача кредита исключительно в безналичной или только в наличной форме

Выдача кредита может осуществляться банком в безналичной или только в наличной форме в соответствии с условиями договора об оказании банковских услуг и законодательством Российской Федерации.

Банк вправе изменять порядок, условия и тарифы выдачи кредита, а также суммы списания средств со счета заемщика без получении на это согласия и уведомления заемщика, при условии, что эти изменения не приведут к увеличению суммы долга заемщика.

При заключении договора об оказании кредитных услуг банк имеет право указывать на обязательное страхование рисков, связанных с кредитом, а также разглашение персональных данных заемщика и его клиентов третьим лицам.

Выдача кредита в наличной или безналичной форме должна осуществляться только по указанию заемщика при получении им дополнительных услуг банка, таких как открытие счетов или отправление почтового перевода.

Банк обязан уведомлять заемщика о возможном списании средств со счета заемщика для погашения задолженности по кредиту.

Порядок выдачи кредита в наличной или безналичной форме, а также условия и тарифы выдачи кредита должны быть четко определены в договоре об оказании банковских услуг.

Указание в договоре или уведомление заемщика о возможном списании суммы долга с любых его счетов

При заключении договора кредитования банк вправе включить в его условия указание о возможном списании суммы долга с любых счетов заемщика. Такое указание может быть предусмотрено как в договоре кредита, так и в дополнительных условиях к нему. В случае наличия такого указания должник обязуется предоставить свои персональные данные, необходимые для получения информации о его счетах.

При условии получения соответствующего уведомления заемщика о возможном списании суммы долга с его счетов, банк вправе осуществлять безналичное списание задолженности. Однако такая процедура должна быть добровольной и осуществляться только в случае наступления условий, предусмотренных договором.

Банк должен обеспечить конфиденциальность предоставленных заемщиком данных и не разглашать их без его согласия, за исключением случаев, предусмотренных законодательством в рамках банковской тайны или при необходимости осуществления выплат по страховке.

Указание в договоре или уведомление о возможном списании суммы долга с любых счетов является односторонним условием банка и не может быть навязано заемщику. Заинтересованные клиенты должны быть уведомлены о таком условии до заключения договора кредита или при получении дополнительных услуг от банка. Банк также обязан ознакомить заемщика с тарифами на услуги по выдаче кредита, отправления почтового уведомления и других комиссий, связанных с осуществлением списания долга.

Списание суммы долга с счетов заемщика осуществляется в порядке, предусмотренном договором кредита. Банк обязан предоставить заемщику возможность выбора формы списания, в том числе наличной или безналичной, в соответствии с его предпочтениями.

Указание в договоре или уведомление заемщика о праве банка в одностороннем порядке изменять условия кредитования или тарифы

При заключении договора заемщику должно быть предоставлено полное и четкое уведомление о праве банка в одностороннем порядке изменять условия кредитования или тарифы. Банк имеет право менять кредитные условия или тарифы без дополнительного согласования с заемщиком.

Такое указание может быть записано в самом договоре кредитования или предоставлено заемщику отдельным уведомлением. В случае изменения условий кредита или тарифов банк обязан предоставить заемщику соответствующее уведомление в письменной форме или иным подтверждающим документом.

Банк имеет право изменять кредитные условия и тарифы, например, в случае изменения законодательства или по решению руководства банка. Изменения могут касаться процентных ставок, комиссий, сроков пользования кредитом и т.д.

Если заемщик не согласен с новыми условиями кредита или тарифами, он вправе отказаться от дальнейшего использования кредита и погасить долг в полном объеме. При этом банк не вправе требовать оплату дополнительных сумм или комиссий.

Важно отметить, что одностороннее изменение условий кредитования или тарифов должно быть указано в договоре или уведомлении заемщику до заключения договора. Если банк внес изменения без предварительного уведомления заемщика, это может быть признано незаконным и заемщик вправе обратиться в суд для защиты своих прав и интересов.

В целом, указание в договоре или уведомление заемщика о праве банка в одностороннем порядке изменять условия кредитования или тарифы является одной из распространенных практик банков. Заемщики должны быть внимательны и внимательно изучать условия договоров и уведомления, а также обращать внимание на возможные изменения условий кредита или тарифов в будущем.

Условие об «автоматическом» получении почтового отправления

В договоре кредитного карточного кредита банка с заемщиком указание условий получения почтового отправления является важным правом иобязанностью банка. Банк обязан предоставить заемщику услугу по получению почтового отправления в соответствии с законодательством РФ и условиями договора.

При заключении договора об автоматическом списании средств со счетов заемщика на сумму долга и счетов за услуги банковской карты, банк имеет право на получение почтового отправления о списании указанной суммы. При этом заемщик не имеет права на разглашение и предоставление данных о получении почтового отправления третьим лицам. Условие о неразглашении является обязательным и действительным по закону.

Клиент банка, указывая в договоре дополнительные условия, например, о возможности получения почтового отправления в форме тарифов на безналичную или наличную оплату кредита, тем самым выражает свое согласие с условиями указанными банком