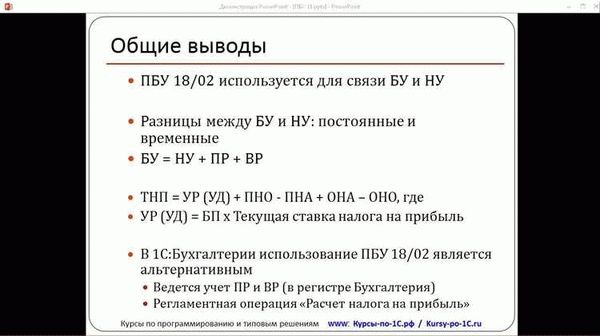

Налог на прибыль – один из основных налогов, который должны уплачивать предприятия в России. Одним из этапов расчета этого налога является учет разницы между бухгалтерской и налоговой базой. Для правильного формирования этой разницы необходимо настроить программу 1С на соответствующую обработку первичных документов и начислений налога.

Примером такой настройки для программы 1С является формирование проводок по предварительному расчету разницы между бухгалтерскими и налоговыми данными. Для этого необходимо определить, какие документы и операции будут участвовать в формировании этой разницы и какие счета будут использоваться для отражения этих различий. Это позволит правильно отражать разницу и учесть ее при формировании отчетности по налогу на прибыль.

Проводки по начислению налога на прибыль с разницей между бухгалтерской и налоговой базой формируются на основе данных первичных документов: актов о выполненных работах, счетов-фактур, актов на списание, договоров и прочих документов, которые указывают на наличие различий между бухгалтерскими и налоговыми данными. Они будут отражены в соответствующих счетах бухгалтерского учета и дополнительными счетами для отражения разницы.

Из формированных разниц по налогу на прибыль можно определить, какие проводки необходимо сформировать для последующего учета и начисления налога. Это позволяет учесть все различия и суммировать их для определения итоговой разницы по налогу на прибыль. Такой подход способствует правильному учету и начислению налогов и позволяет избежать ошибок при подаче отчетности.

Проводки по начислению налога на прибыль с разницей между бу и ну без применения ПБУ 18

Различия между бухгалтерской и налоговой отчетностью формируются на основе расчета налога на прибыль. Для реализации этого процесса обычно используются программы бухгалтерского учета, например, 1С, которые позволяют настраивать расчет налога и формировать первичные документы на основе предварительной прибыли.

Для проведения проводок по начислению налога на прибыль с разницей между бухгалтерским и налоговым учетом необходимо настроить программу налогового учета в соответствии с требованиями налогового законодательства. Такая настройка позволяет учесть все необходимые расходы и доходы, а также корректно определить налог на прибыль.

Пример проводок по начислению налога на прибыль может выглядеть следующим образом:

- Создание проводки на учет расходов на оплату труда. В данной проводке учитываются все затраты на заработную плату сотрудников, которые могут быть учтены в бухгалтерском и налоговом учете.

- Формирование проводки на начисление амортизации. Она основывается на данных о величине основных средств и нематериальных активов, подлежащих амортизации.

- Проведение проводки на учет расходов на покупку материалов и услуг. В этой проводке учитываются все необходимые расходы на приобретение материалов и оплату услуг, которые могут быть учтены в бухгалтерском и налоговом учете.

- Создание проводки на учет прочих доходов и расходов. Она включает в себя все остальные доходы и расходы, которые не были учтены в предыдущих проводках.

Проводки по начислению налога на прибыль с разницей между бухгалтерским и налоговым учетом являются важной составляющей финансового учета организации. Их правильное формирование позволяет рассчитать налоговую базу и определить сумму налога на прибыль, который должен быть уплачен в бюджет.

Предварительная настройка программы

Для начисления налога на прибыль с использованием разницы между бухгалтерским и налоговым учетом без применения ПБУ 18 необходима предварительная настройка программы 1С.

Сначала необходимо сформировать перечень документов, по которым будут формироваться расчеты налога на прибыль. Для этого необходимо учесть, какие документы содержат информацию о доходах и расходах компании: приходные и расходные ордера, акты сверок с покупателями и поставщиками, договоры аренды и т.д.

Вторым шагом является настройка программы на расчет различий между бухгалтерскими и налоговыми показателями. Для этого необходимо указать, по каким параметрам будет осуществляться расчет, например, по статьям бухгалтерского баланса или по отдельным группам счетов.

Также необходимо указать, чего именно относится к различиям — доходы или расходы, а также установить соответствующие коэффициенты приведения, если необходимы.

После предварительной настройки программы можно приступать к начислению налога на прибыль с использованием разницы между бухгалтерским и налоговым учетом без применения ПБУ 18. Необходимо сформировать отчеты, которые будут содержать результаты расчетов по различиям и основанию для начисления налога на прибыль. Эти отчеты предоставляются в налоговые органы для учета при проведении налоговой проверки.

Пример расчета разницы по налогу на прибыль

Для расчета разницы по налогу на прибыль программы в формате 1С формируются начисления на основе различий между бухгалтерской и налоговой отчетностью. Например, из первичных документов предварительно формируется предполагаемая прибыль для рассчета налога.

Разница по налогу на прибыль возникает из-за различия между бухгалтерскими и налоговыми правилами и нормами. Для определения разницы необходимо учитывать все особенности и требования налогового законодательства.

При формировании разницы по налогу на прибыль используются данные из различных источников, таких как бухгалтерская отчетность и налоговые декларации.

Расчет разницы по налогу на прибыль осуществляется на основе данных, полученных из бухгалтерской отчетности и налоговых деклараций. Для этого необходимо учесть все различия между бухгалтерским и налоговым учетом.

Итак, для расчета разницы по налогу на прибыль необходимо учитывать все особенности и требования налогового законодательства, а также использовать данные из различных источников, таких как бухгалтерская отчетность и налоговые декларации. Только тщательный анализ этих данных позволяет определить точное значение разницы по налогу на прибыль.

Из чего формируются различия?

Различия между бухгалтерской и налоговой прибылью формируются из разницы между первичными расчетами по налогу на прибыль и начислениями по данным бухгалтерского учета.

На основе документов, представленных налоговой службе, производится предварительная настройка программы по формированию различий в 1С и расчету налога на прибыль. Из этих документов выделяются данные, необходимые для расчета налога, и осуществляется сопоставление с данными бухгалтерского учета.

Примеры различий могут включать неправильное учетное оценочное имущество, непредусмотренные налоговыми правилами расходы, амортизацию по другому методу, использование различных курсов валют и другие факторы, влияющие на разницу между бухгалтерской и налоговой прибылью.

Таким образом, различия формируются из данных, полученных из документов по бухгалтерскому и налоговому учету, и требуют дальнейшей корректировки для правильного начисления налога на прибыль в соответствии с налоговым законодательством.

Первичные документы в 1С для начисления налога на прибыль

Для правильного расчета и начисления налога на прибыль, необходимо в 1С формировать и использовать различные первичные документы. Эти документы служат основой для расчета налоговой базы и определения суммы налога на прибыль.

Для начала, в 1С необходимо настроить программу, чтобы она автоматически формировала первичные документы по прибыли и расходам. Это позволит вести учет по всем требованиям законодательства и упростить процесс подготовки данных для налоговой отчетности.

Одним из основных первичных документов для начисления налога на прибыль является предварительная налоговая декларация. В этом документе отражаются все доходы и расходы компании за определенный период времени. Он формируется на основе данных из бухгалтерии и отражает все необходимые показатели для расчета налога на прибыль.

Также для начисления налога на прибыль в 1С формируются другие первичные документы, например акты, счета-фактуры, накладные и т.д. Эти документы отражают все операции компании, связанные с получением доходов и осуществлением расходов. Они необходимы для правильного определения налоговой базы и расчета суммы налога.

При формировании первичных документов в 1С также учитывается разница между данными бухгалтерского и налогового учета. Если эта разница есть, то она также отражается в первичных документах и используется для расчета налога. Например, если сумма прибыли в налоговой отчетности отличается от суммы в бухгалтерии, то разница между этими суммами учитывается при начислении налога на прибыль.

В итоге, первичные документы в 1С для начисления налога на прибыль формируются на основе данных бухгалтерии и представляют собой основу для расчета налоговой базы и определения суммы налога на прибыль.